Органы местного самоуправления

Органы местного самоуправленияПреображенского муниципального образования

mopreobrajenka.ru - официальный сайт

Межрайонная ИФНС России № 20 по Иркутской областиКто и как уплачивает земельный налогНа учете в Межрайонной ИФНС России №20 по Иркутской области состоит 176 тыс. налогоплательщиков, владеющих 198 тыс. земельных участков, из них 158 тыс. граждан исчислен налог на общую сумму 162 млн. рублей. О порядке исчисления земельного налога за 2021 год и способах взаимодействия с налоговыми органами рассказывает начальник инспекции Светлана Анатольевна Амирова. - Светлана Анатольевна, кто является плательщиком земельного налога? - Физические лица, владеющие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или пожизненного наследуемого владения. - Как рассчитывается земельный налог? - Налоговая служба производит расчет налога, исходя из кадастровой стоимости земельного участка и налоговых ставок, принятых на муниципальном уровне, с учетом установленных льгот и ограничения размера налоговых ставок, определенных Налоговым кодексом. Так, в отношении земельных участков, отнесенных к землям сельхозназначения, предназначенных для жилищного строительства, ведения личного подсобного хозяйства, садоводства и огородничества ставки не могут превышать 0,3% кадастровой стоимости земельного участка. В отношении прочих земельных участков устанавливается ставка в пределах до 1,5 процента. Сведения о земельных участках граждан налоговые органы получают из регистрирующих органов, осуществляющих государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество. При этом обращаем внимание, что определение кадастровой стоимости земельного участка не относится к компетенции налоговых органов, получить информацию налогоплательщики могут на сайте Росреестра (www.rosreestr.ru). - Где можно получить информацию о ставках и льготах по земельному налогу в конкретном муниципальном образовании? - Актуальная информация в разрезе муниципальных образований Иркутской области (и других регионов) размещена в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (www.nalog.gov.ru). Граждане могут также задать интересующие их вопросы в «Личном кабинете налогоплательщика для физических лиц» или по телефону Единого контакт-центра ФНС России: 8-800-222-22-22 (звонок бесплатный). - Каковы особенности исчисления налога? - По истечении десяти лет с даты государственной регистрации права собственности на землю, приобретенную для индивидуального жилищного строительства, если не будет оформлено право собственности на построенный объект, то, налог начнут исчислять с повышающим коэффициентом 2 - до момента регистрации жилого объекта.

Если земля предназначена для жилищного строительства (кроме индивидуального жилищного строительства), налог исчисляют с повышающим коэффициентом 2 в течение трех лет с даты регистрации права собственности на участок до момента регистрации права на построенный объект недвижимости. При завершении строительства и регистрации права собственности в этот срок, налог за весь предшествующий период пересчитают с коэффициентом 1. Разницу между результатом такого пересчета и фактически уплаченным налогом инспекция может вернуть по заявлению налогоплательщика. Если за три года право собственности на построенный объект не будет зарегистрировано, то налог будет исчислен с повышающим коэффициентом 4 - до момента государственной регистрации прав на объект.

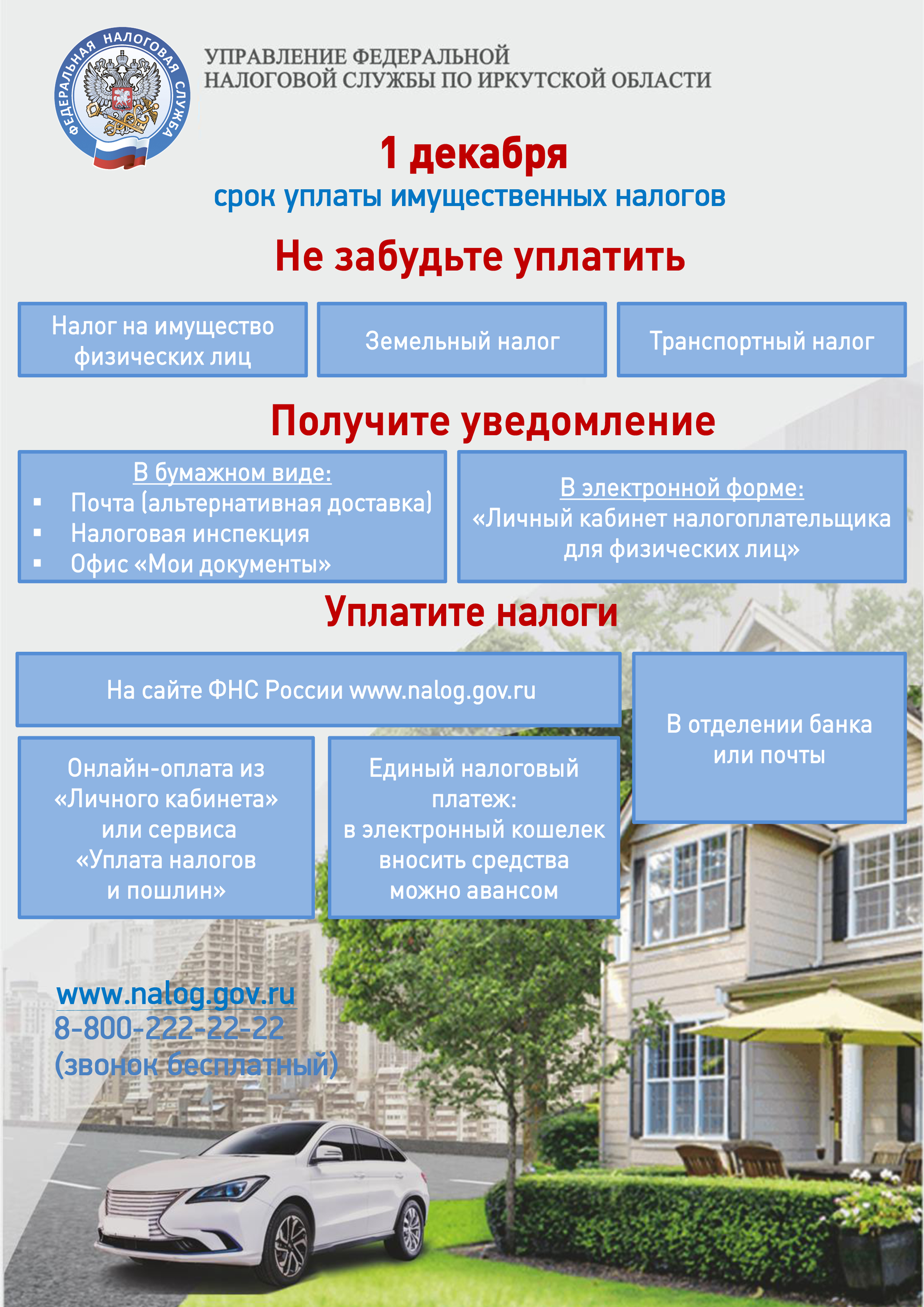

- Скоро - 1 декабря закончится срок уплаты имущественных налогов. Что делать, если уведомление не получено? - Сразу обращаю внимание: пользователи «Личного кабинета» получают уведомления только в электронном виде (если не изъявляли желание получать его на бумажном носителе). Во всех остальных случаях порядок действий налогоплательщика зависит от того, получал ли он ранее налоговое уведомление по имеющимся объектам налогообложения. Если гражданин никогда не получал уведомление и не уплачивал налоги в отношении любого имеющегося имущества (имущество, земельный участок, транспорт), то необходимо направить в налоговый орган сообщение по утвержденной форме. Исключение составляют случаи, когда налогоплательщику предоставлены льготы или вычеты в полном объеме начисленной суммы, или же сумма начисленного налога составляет в текущем году менее 100 рублей (такие суммы предъявляют только по истечении срока взыскания – на третий год). Не пришлют уведомление и в случае наличия переплаты по имущественным налогам, которая перекрывает сумму начисленных налогов. Если налогоплательщик хотя бы один раз получал налоговое уведомление по имеющимся объектам налогообложения, то сообщение направлять не нужно. Нужно обратиться за уведомлением в любой территориальный налоговый орган или МФЦ («Мои документы») лично (через представителя по нотариальной доверенности), почтой (с уведомлением о вручении, описью вложения), в электронной форме через «Личный кабинет налогоплательщика для физических лиц» или сервис «Обратиться в ФНС России» на сайте www.nalog.gov.ru. - Каковы возможности «Личного кабинета», и как к нему подключиться? - В «Личном кабинете» физические лица могут контролировать состояние своих расчетов по налогам, получать налоговые уведомления, направлять заявления на получение налоговых вычетов, оплачивать налоги и т.д. Налоговое уведомление на уплату налогов за 2021 год сформировано и отражено во вкладке «Сообщения». Для подключения к «Личному кабинету» нужно обратиться в любую налоговую инспекцию или в подразделение МФЦ «Мои документы» (при себе иметь паспорт). Граждане, зарегистрированные на сайте госуслуг (gosuslugi.ru), могут войти в «Личный кабинет налогоплательщика» по паролю этого портала. Для этого в ресурсе нужно выбрать способ «Войти через госуслуги (ЕСИА)». - Какая предусмотрена ответственность за неуплату в срок налогов по налоговому уведомлению? - Для уплаты налогов в установленные сроки налогоплательщикам очень удобно пользоваться функцией единого налогового платежа (в личном кабинете - это раздел «Пополнить авансовый кошелек», на сайте ФНС России – сервис «Уплата налогов и пошлин»), когда средства можно вносить заранее и частями. Если имущественные налоги все же уплачены позднее установленного срока, то начисленные суммы переходят в разряд задолженности, и на них начисляют пени в размере 1/300 действующей ставки рефинансирования Центробанка. Долги могут взыскать за счет средств на счете должника или его имущества, также возможно ограничение выезда за рубеж. - Как могут уплатить имущественные налоги мобилизованные граждане? - Постановлением Правительства Российской Федерации от 20.10.2022 №1874 для мобилизованных граждан предусмотрено продление сроков уплаты транспортного и земельного налога, налога на имущество физических лиц. Не исполненные в установленный срок (не позднее 01.12.2022) уведомления не подлежат исполнению (начисления аннулированы). Впоследствии им не позднее 28-го числа третьего месяца, следующего за месяцем окончания периода частичной мобилизации или увольнения с военной службы, будут направлены новые уведомления.

Информационная кампании по тематике исполнения налоговых уведомлений, направленных в 2022 году.

Обязанность по ежегодному исчислению для налогоплательщиков - физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (п. 2 ст. 52 НК РФ). В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам - физическим лицам налоговые уведомление для уплаты налогов. Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 №ММВ-7-11/477@ и включает сумму налога, подлежащую уплате, сведения об объектах налогообложения, налоговой базе, сроке уплаты налога, а также сведения, необходимые для перечисления налога в бюджетную систему Российской Федерации (QR-код, штрих-код, УИН, банковские реквизиты платежа). В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления. Налоговое уведомление может быть направлено налогоплательщику по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма. Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе либо через многофункциональный центр предоставления государственных и муниципальных услуг на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается налогоплательщику (его законному или уполномоченному представителю либо через многофункциональный центр предоставления государственных и муниципальных услуг) в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 11.11.2019 №ММВ-7-21/560@) Налоговое уведомление за налоговый период 2021 года должно быть исполнено (налоги в нём оплачены) не позднее 1 декабря 2022 года. 2. Основные изменения в налогообложении имущества физических лиц Налоговые уведомления, направленные в 2022 году, содержат расчет имущественных налогов за налоговый период 2021 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения: 1) по транспортному налогу - при расчете налога применен новый Перечень легковых автомобилей средней стоимостью от 3 млн руб. за 2021 год, размещенный на сайте Минпромторга Россииhttps://minpromtorg.gov.ru/docs/#!perechen_legkovyh_avtomobiley_sredney_stoimostyu_ot_3_millionov_rubley_podlezhashhiy_primeneniyu_v_ocherednom_nalogovom_periode_2021_god (по сравнению с аналогичным Перечнем 2020 года в него дополнительно включены такие марки и модели автомобилей, как Skoda KODIAQ SportLine, Toyota Fortuner 2.8 Elegance, Citroen SpaceTourer BUSINESS LOUNGE XL, Peugeot TRAVELLER Business VIP Long.); - применены изменения в системе налоговых ставок и льгот в соответствии с законами субъектов Российской Федерации по месту нахождения транспортных средств. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/). 2) по земельному налогу - исчисление суммы налога производится по налоговой ставке, установленной в соответствии с пп. 2 п. 1 ст. 394 НК РФ (не более 1,5% «для прочих земель») в отношении земельного участка, по которому из органа, осуществляющего федеральный государственный земельный контроль (надзор), поступила информация о нарушениях обязательных требований к использованию и охране объектов земельных отношений: а) в связи с неиспользованием для сельхозпроизводства земельного участка, относящегося к землям сельхозназначения или к землям в составе зон сельхозиспользования; б) в связи с использованием не по целевому назначению (неиспользованием по целевому назначению) в предпринимательской деятельности земельного участка, предназначенного для индивидуального жилищного строительства, ведения личного подсобного хозяйства, садоводства или огородничества; - применены изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований (законами городов федерального значения) по месту нахождения земельных участков. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/); - применены новые результаты государственной кадастровой оценки земель, вступившие в силу с 2021 года. С этими результатами можно ознакомиться, получив выписку из Единого государственного реестра недвижимости; 3) по налогу на имущество физических лиц - для расчета налога за налоговый период 2021 года во всех регионах применена кадастровая стоимость объектов недвижимости, при этом для исчисления налога использованы понижающие коэффициенты: 0.2 – для г. Севастополя где кадастровая стоимость применяется в качестве налоговой базы первый год; 0.4 (в 2021 году был 0.2) – 10 регионов (Республики Алтай, Крым, Алтайский край, Приморский край, Волгоградская, Иркутская, Курганская, Свердловская, Томская области, Чукотский автономный округ), где кадастровая стоимость применяется в качестве налоговой базы второй год; 0.6 (в 2021 году был 0.4) – для 4 регионов (Республики Дагестан и Северная Осетия - Алания, Красноярский край, Смоленская область), где кадастровая стоимость применяется в качестве налоговой базы третий год; 10-ти процентного ограничения роста налога по сравнению с предшествующим налоговым периодом – для 74 регионов, где кадастровая стоимость применяется в качестве налоговой базы третий и последующие годы (за исключением объектов, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, а также объектов, предусмотренных абз. 2 п. 10 ст. 378.2 НК РФ); 0.6 в отношении объекта налогообложения, образованного начиная с четвертого налогового периода, в котором налоговая база определяется в соответствующем муниципальном образовании (городе федерального значения) исходя из кадастровой стоимости - применительно к первому налоговому периоду, за который исчисляется налог в отношении этого объекта налогообложения (за исключением объектов, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, а также объектов, предусмотренных абз. 2 п. 10 ст. 378.2 НК РФ); - применены изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований (городов федерального значения) по месту нахождения объектов налогообложения. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/); - применены новые результаты государственной кадастровой оценки объектов недвижимости, вступившие в силу с 2021 года. С этими результатами можно ознакомиться, получив выписку из Единого государственного реестра недвижимости. Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел.: 8-800-222-22-22). 3. Почему в 2022 году изменились налоги на имущество Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел.: 8-800-222-22-22). Существуют и общие основания для изменения налоговой нагрузки. Транспортный налог. Рост налога может обуславливаться следующими причинами: 1) изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции субъектов РФ. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/); 2) применение повышающих коэффициентов при расчете налога за легковые автомашины средней стоимостью от 3 млн. руб. согласно размещённому на сайте Минпромторга России Перечню легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2021 года; 3) наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.). Земельный налог. Рост налога может обуславливаться следующими причинами: 1) изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/); 2) изменение кадастровой стоимости земельного участка, например, в связи со вступлением в силу новых результатов кадастровой оценки, или переводом земельного участка из одной категории земель в другую, изменением вида разрешенного использования, уточнения площади. Информацию о кадастровой стоимости можно получить на сайте Росреестра; 3) наличие иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от регистрирующих органов и т.п.). Налог на имущество физлиц. Рост налога может обуславливаться следующими причинами: 1) рост коэффициента к налоговому периоду. В частности, в 10 регионах (Республики Алтай, Крым, Алтайский край, Приморский край, Волгоградская, Иркутская, Курганская, Свердловская, Томская области, Чукотский автономный округ), где кадастровая стоимость используется второй год, при расчете налога будет применен коэффициент 0,4 (был в 2021 г. – 0,2). В 4 регионах третьего года применения кадастровой стоимости (Республики Дагестан и Северная Осетия - Алания, Красноярский край, Смоленская область) коэффициент достигнет значения 0,6 (был в 2021 г. – 0,4); 2) изменение кадастровой стоимости объекта недвижимости, например, в связи со вступлением в силу новых результатов кадастровой оценки, или изменением вида разрешенного использования, назначения объекта. Информацию о кадастровой стоимости можно получить на сайте Росреестра; 3) изменение налоговых ставок или отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований (городов федерального значения). С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/). 4. Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня: - по транспортному налогу: главой 28 НК РФ и законами субъектов Российской Федерации по месту нахождения транспортного средства; - по земельному налогу и налогу на имущество физических лиц: главами 31, 32 НК РФ и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости. С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22). 5. Как воспользоваться льготой, неучтенной в налоговом уведомлении Шаг 1. Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении. Шаг 2. Если в налоговом уведомлении льготы не применены, необходимо выяснить относится ли налогоплательщик к категориям лиц, имеющим право на льготы по объектам в налоговом уведомлении. Транспортный налог Освобождение от уплаты налога предусмотрено только на региональном уровне – законами субъектов Российской Федерации для определенных льготных категорий налогоплательщиков (инвалиды, ветераны, многодетные и т.п.). С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22). Земельный налог Действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров одного земельного участка. Льготой могут воспользоваться владельцы земельных участков, относящиеся к следующим категориям: пенсионеры; предпенсионеры; инвалиды I и II групп; инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; многодетные; другие категории граждан, указанные в п. 5 ст. 391 НК РФ. Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения земельных участков. С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22). Налог на имущество физлиц Льготы для 16-ти категорий налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, владельцы хозстроений до 50 кв. м и т.п.) предусмотрены ст. 407 НК РФ. Льгота предоставляется в размере подлежащей уплате суммы налога в отношении объекта, не используемого в предпринимательской деятельности. Льгота предоставляется по выбору налогоплательщика в отношении одного объекта каждого вида: 1) квартира или комната; 2) жилой дом; 3) помещение или сооружение, указанные в пп. 14 п. 1 ст. 407 НК РФ; 4) хозяйственное строение или сооружение, указанные в пп. 15 п. 1 ст. 407 НК РФ; 5) гараж или машино-место. Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения налогооблагаемого имущества. С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22). Шаг 3. Убедившись, что налогоплательщик относиться к категориям лиц, имеющим право на налоговую льготу, но налоговая льгота не учтена в налоговом уведомлении, рекомендуется подать заявление по установленной форме (приказ ФНС России от 14.11.2017 №ММВ-7-21/897@) о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц. Если ранее заявление о предоставлении налоговой льготы направлялось в налоговый орган и в нём не указывалось на то, что льгота будет использована в ограниченный период, заново представлять заявление не требуется. Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ. 6. Что делать, если в налоговом уведомлении некорректная информация Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации. Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений. Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в том числе о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом: 1) для пользователей «Личного кабинета налогоплательщика» - через личный кабинет налогоплательщика; 2) для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России». По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.). При наличии оснований для перерасчета налога и формирования нового налогового уведомления налоговый орган не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): пересмотрит ранее начисленную сумму налога, сформирует (при наличии оснований) новое налоговое уведомление с указанием нового срока уплаты налога и направит ответ на обращение налогоплательщика (разместит его в личном кабинете налогоплательщика). Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8-800-222-22-22. 7. Что делать, если налоговое уведомление не получено Налоговые уведомления владельцам налогооблагаемых объектов направляются налоговыми органами (размещаются в личном кабинете налогоплательщика) не позднее 30-ти дней до наступления срока уплаты налогов: не позднее 1 декабря года, следующего за истекшим налоговым периодом, за который уплачиваются налоги. При этом налоговые уведомления не направляются по почте на бумажном носителе в следующих случаях: 1) наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога; 2) если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления; 3) налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумажном носителе. В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику целесообразно обратиться в налоговую инспекцию либо направить информацию через «Личный кабинет налогоплательщика» или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России». Владельцы недвижимости или транспортных средств, которые никогда не получали налоговые уведомления за истекший налоговый период и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 26.11.2014 №ММВ-7-11/598@). Межрайонная ИФНС России №20 по Иркутской области

Электронный чек выгодно заменяет бумажныйСогласно правилам применения контрольно-кассовой техники организации и предприниматели, продавая товар и оказывая услуги, обязаны выдавать потребителю кассовый чек на бумажном носителе или направлять его в электронной форме на абонентский номер или адрес электронной почты (Федеральный закон от 22.05.2003 №54-ФЗ). У пользователей контрольно-кассовой техники, используемой в режиме онлайн, есть возможность осуществлять расчеты с покупателями без выдачи кассовых чеков на бумажном носителе при их согласии на формирование чека только в электронной форме. Для этого покупатель до осуществления расчета должен сообщить пользователю ККТ соответствующий абонентский номер или адрес электронной почты. При этом у продавца товаров или услуг происходит минимизация расходов, например, на приобретение чековой ленты, а покупатель получает чек, который удобно хранить и предъявить при необходимости в электронном виде. Согласие потребителя на получение чеков в электронном виде можно получить в момент представления покупателем своего номера телефона или адреса электронной почты при предварительном заказе или бронировании товара, при получении карты покупателя, а также при реализации иных мер стимулирования покупателей. В случае получения такого согласия на передачу электронных чеков через сервис «Мои чеки онлайн» при указании в них номера телефона или адреса электронной почты покупателя, можно не выдавать кассовый чек на бумаге. Исследование рынка чековой ленты показывает, что в настоящее время все регионы Российской Федерации обеспечены чековой лентой в требуемых объемах, и каких-либо оснований для возникновения ее дефицита нет. Однако в период переориентации логистических цепочек у поставщиков чековой ленты или в случае отсутствия ее на рынке (но не у конкретного пользователя контрольно-кассовой техники) могут возникать трудности. Вина пользователя контрольно-кассовой техники в этой ситуации отсутствует. По разъяснениям ФНС России это будет являться объективной причиной невыдачи покупателю кассового чека на бумажном носителе. Однако такой расчет должен быть обязательно зафиксирован в ККТ. При этом ФНС России не отказывается от проведения контрольных мероприятий, в том числе рассмотрения заявлений граждан по фактам невыдачи чека покупателю. Невыдача чека на бумажном носителе из-за отсутствия ленты только у конкретного пользователя ККТ не может рассматриваться в качестве объективного обстоятельства, свидетельствующего об отсутствии его вины. Такие злоупотребления рассматриваются как нарушение законодательства о применении контрольно-кассовой техники.

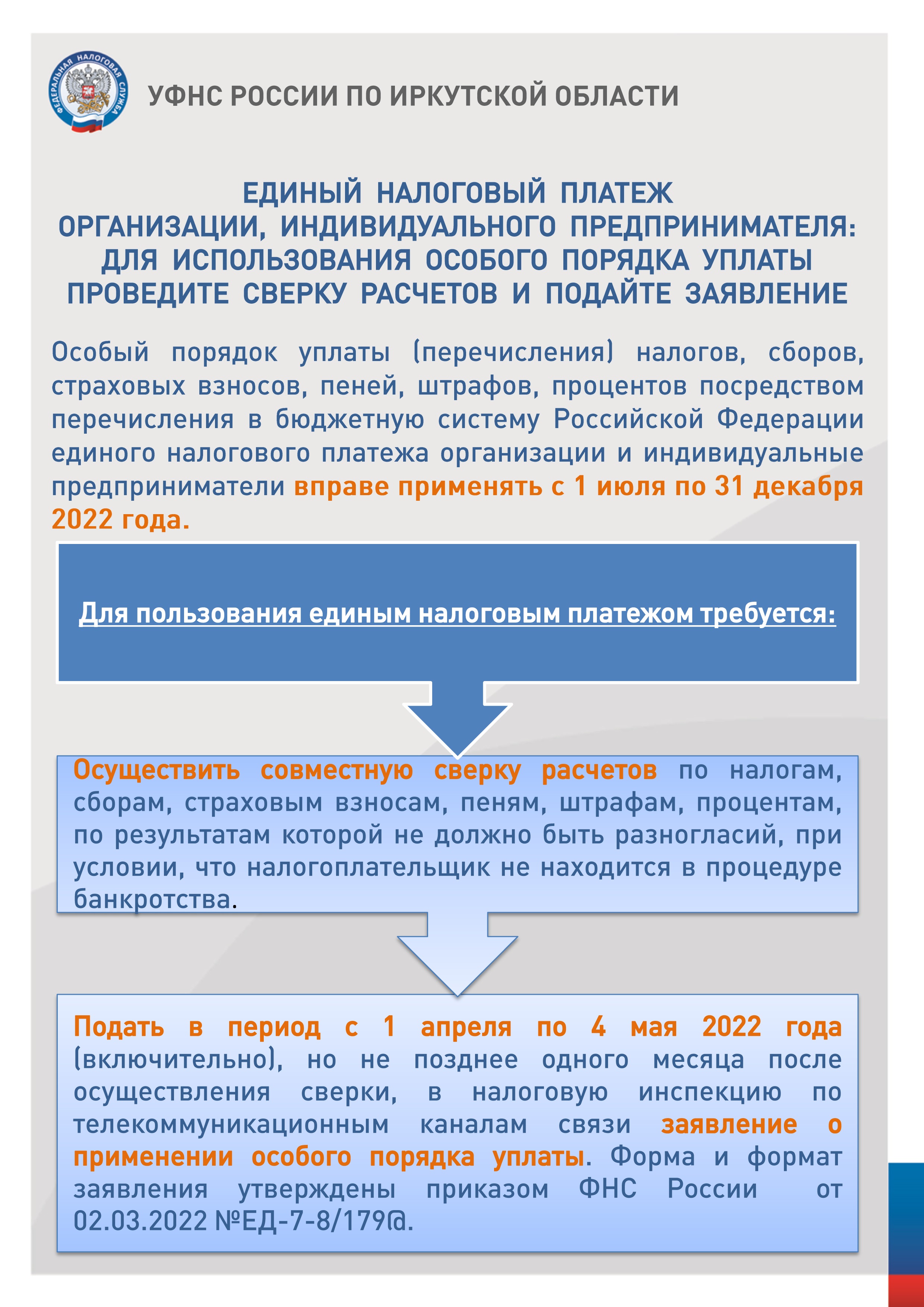

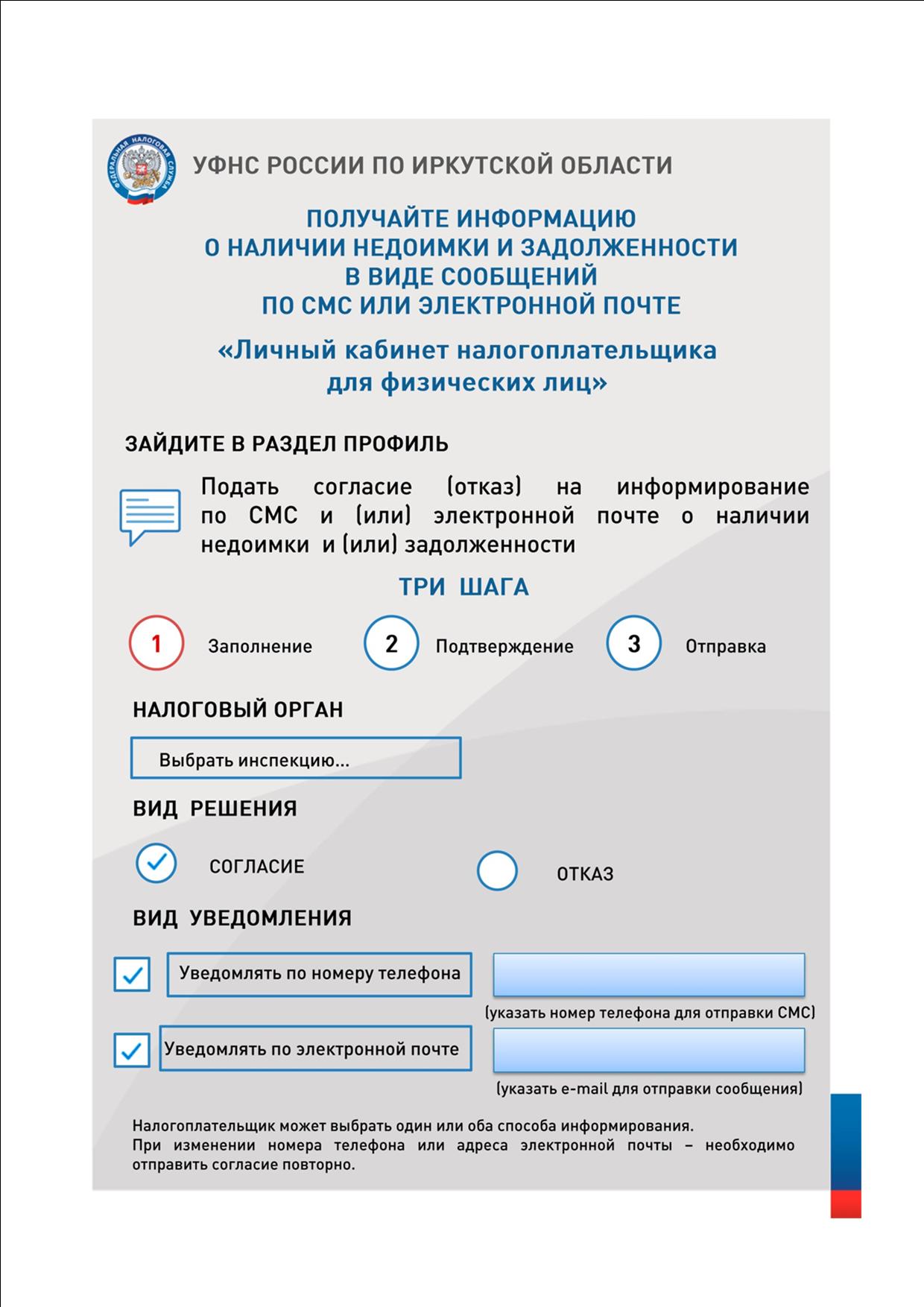

Межрайонная ИФНС России №20 по Иркутской области Налоговая служба раз в квартал может оповестить вас о возникшей задолженностиС наступлением лета пришла пора отпусков, многие жители Иркутской области стремятся выехать на юг, к морю, в теплые страны. Однако заграничный отпуск могут омрачить долги перед бюджетом. Чтобы этого не случилось можно оперативно получать информацию о возникновении задолженности посредством смс-сообщений или сообщений на электронную почту. Подробнее об этом рассказывает начальник Межрайонной ИФНС России №20 по Иркутской области Светлана Амирова. - Светлана Анатольевна, как подписаться на смс-информирование о задолженности? - Поправки, внесенные два года назад в Налоговый кодекс Российской Федерации, разрешили налоговой службе направлять налогоплательщикам информацию о выявленных недоимках, начисленных штрафах и пени с помощью смс-сообщений или на электронную почту. Однако налогоплательщик предварительно должен предоставить налоговой инспекции письменное согласие на такую рассылку. Его форма утверждена Приказом ФНС России от 06.07.2020 №ЕД-7-8/423@. После обработки заявления номер телефона или электронный адрес налогоплательщика включат в базу данных для информирования, и налогоплательщик начнет получать уведомления. - Кто может пользоваться такой услугой? - Заявить о желании получать рассылку могут физические лица, предприниматели и компании. В зависимости от статуса налогоплательщики передают согласие: юридические лица – в инспекцию по месту регистрации, физические лица и предприниматели — в инспекцию по месту жительства или в любой другой налоговый орган. Согласие является правом, а не обязанностью налогоплательщика. - Как часто налоговая служба рассылает уведомления? - Только раз в квартал, при наличии задолженности. Если у вас нет долгов, то и беспокоить вас не будут. - Какие сведения нужно сообщить в согласии? - В согласии на информирование нужно сообщить код инспекции, в которой налогоплательщик состоит на учете, наименование организации и ее ИНН/КПП, фио, реквизиты паспорта, дату и место рождения физического лица, а также номер телефона и (или) электронную почту для направления уведомлений. - Как передать согласие на рассылку? Заявление на получение смс-рассылки можно передать в инспекцию лично или через представителя (по доверенности), направить заказным письмом с описью вложения. Но удобнее всего это сделать в электронном виде через «Личный кабинет налогоплательщика» на сайте ФНС России или по телекоммуникационным каналам связи (с использованием КЭП). - Что делать если изменился номер телефона? - После смены номера телефона или электронного адреса налогоплательщику следует подать согласие по той же форме повторно - с обновленными данными. - В чем преимущества смс-уведомлений? - Такой способ получения информации в виде уведомления позволяет оперативно получать сведения о возникшем долге. В результате налогоплательщик сможет быстро оплатить налоговое требование и не допустить начисления пени или выиграть время на решение спорной ситуации по налогам (предъявить в налоговую службу доказательства некорректно выставленного требования). На оплату по налоговому требованию ему дадут 20 дней, вместо стандартных 8 дней. Информация также позволит избежать блокировки счетов из-за неоплаченной задолженности. - Можно ли отказаться от получения уведомлений? - Если вы не дадите согласия, то вам и не будут присылать уведомления. Если вы дали согласие, но хотите от него отказаться, то нужно подать заявление повторно, указав в соответствующей графе код 2 – «отказ от сообщений». Но мы как раз рекомендуем, выразить согласие на получение уведомлений и контролировать свои расчеты с бюджетом. Единый налоговый платеж для ЮЛ и ИП

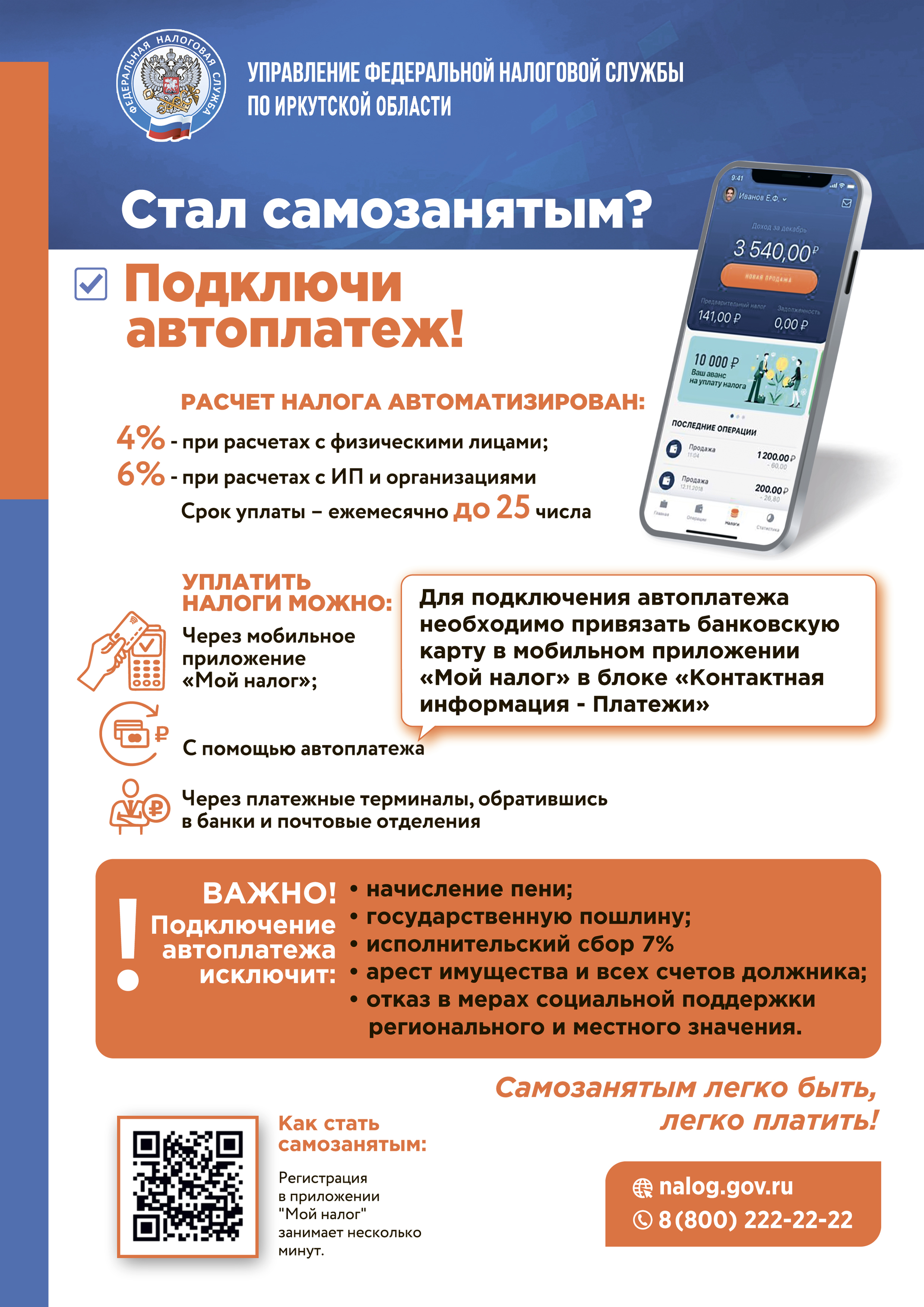

Стал самозанятым? Подключи авто платёж!

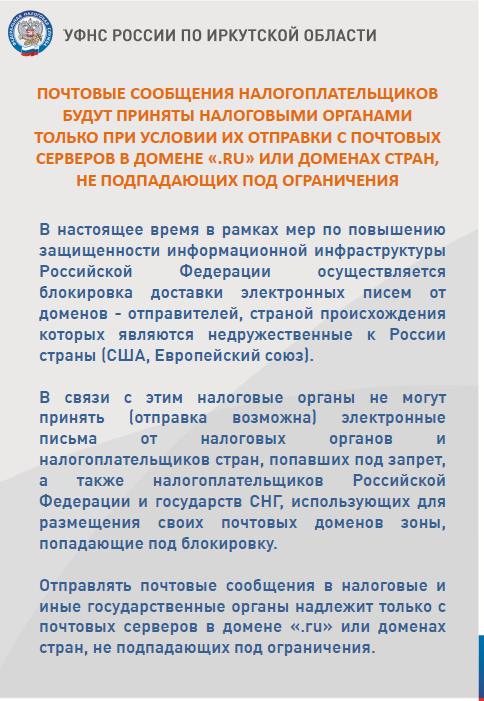

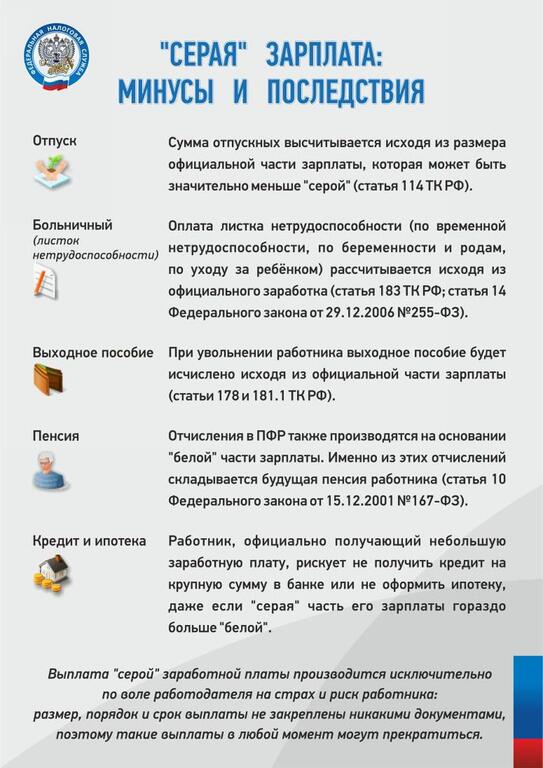

Листовка домен РУЛистовка ФНССемьи с двумя и более детьми при продаже жилья освобождаются от уплаты НДФЛКому теперь не нужно сдавать декларацию по НДФЛ, кто освобожден от уплаты налога и как получить налоговые вычеты, рассказывает начальник Межрайонной ИФНС России №20 по Иркутской области Наталья Зарецкая. - Наталья Борисовна, какие особенности у нынешней декларационной кампании? - Во-первых, в случае продажи в 2021 году недвижимого имущества (жилого дома, земельного участка, квартиры) с суммарной стоимостью до 1 млн рублей и иного имущества (гаража, транспортного средства) – до 250 тыс. рублей, налогоплательщику больше не нужно сдавать декларацию 3-НДФЛ. При этом по-прежнему нужно учитывать, что при продаже цена объекта недвижимости для целей налогообложения не должна быть ниже 70% его кадастровой стоимости. Во-вторых, семьи с двумя и более детьми при соблюдении ряда условий освобождаются от уплаты НДФЛ с 2021 года при продаже жилых объектов независимо от того, сколько времени они находились в собственности. Данная льгота предусмотрена для семей, имеющих детей в возрасте до 18 лет, либо до 24 лет - обучающихся очно. Возраст детей определяется на дату государственной регистрации перехода права собственности от продавца к покупателю. Данное нововведение распространяется и на случаи, когда доход от продажи имущества получает несовершеннолетний ребенок из указанной семьи. - Все семьи с двумя и более детьми освобождаются от уплаты налога, или существуют ограничения? - Продав жилье, семья должна до 30 апреля следующего за продажей года приобрести другую недвижимость с улучшением жилищных условий (по площади или стоимости). То есть до этой даты должна состояться или государственная регистрация права собственности на жилье, приобретенное по договору купли-продажи, или при приобретении нового жилья по договору об участии в ЖСК или в долевом строительстве – полная оплата нового объекта. И еще два условия получения освобождения: кадастровая стоимость проданного помещения не превышает 50 млн рублей, а на дату продажи супругу, супруге, детям не должно принадлежать более 50% доли на другое жилое помещение большей площади. - Кто в этом году обязан предоставить 3-НДФЛ? - Граждане, продавшие в 2021 году недвижимое имущество (жилые дома, земельные участки, квартиры) на сумму более 1 млн рублей, находившееся в собственности меньше минимального (3 года) срока владения, а также иное имущество (гаражи, транспорт и др.) – на сумму более 250 тыс. рублей. В этом году им нужно отчитаться о полученных доходах не позднее 4 мая. В число тех, кому необходимо подать в налоговую службу декларацию 3-НДФЛ, также входят получатели дорогих подарков не от близких родственников, граждане, выигравшие в лотерею более 4 тысяч рублей, а также не зарегистрированные в качестве самозанятых арендодатели, няни, сиделки, репетиторы и другие лица, оказывающие услуги, получившие доход. Уплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2022 года. Обращаем внимание, что ограничение срока предоставления декларации не распространяется на тех, кто желает только получить налоговые вычеты. Направить декларацию они могут в любое время в течение года. - Наталья Борисовна, на что бы вы еще обратили внимание наших читателей? - В случае продажи земельного участка следует учесть, что срок нахождения в собственности земельных участков, образованных в результате раздела, исчисляется с даты государственной регистрации права на них в Едином государственном реестре прав на недвижимое имущество и сделок с ним. При продаже физическими лицами по одному договору купли-продажи объекта недвижимого имущества, находящегося в их общей долевой собственности, имущественный налоговый вычет в размере 1 млн рублей распределяется между собственниками пропорционально доле в праве собственности, а не предоставляется в этой сумме каждому собственнику. В случае расчетов между физическими лицами договор купли-продажи или акт приема-передачи объекта имущества, например, транспортного средства, может быть применим в качестве платежного документа, подтверждающего фактически произведенные покупателем расходы (при наличии в нем информации о факте уплаты денежных средств). Расходы на ремонт приобретенной на вторичном рынке квартиры, произведенные налогоплательщиком, не являются расходами, связанными с приобретением квартиры, и не уменьшают доходы, полученные от ее продажи. При приобретении объектов недвижимого имущества у взаимозависимых лиц (супруги, родители, дети, братья, сестры, опекуны, попечители и подопечные) имущественный налоговый вычет по НДФЛ не предоставляется. - Есть ли особенности при заявлении социальных вычетов по расходам на медицинские услуги и добровольное страхование жизни? - Налоговый вычет по расходам на лечение предоставляется налогоплательщикам за тот налоговый период, в котором произведены такие расходы. Обратите внимание: в справке об оплате медицинских услуг для представления в налоговые органы должен указываться код услуги, оказанной медицинским учреждением (для дорогостоящего лечения - код «2»). В случае заявления налогового вычета по расходам на добровольное страхование жизни необходимо представить договор долгосрочного страхования жизни, который должен быть заключен на срок не менее 5 лет, а выгодоприобретателями по договору добровольного страхования жизни могут выступать только сам налогоплательщик либо члены его семьи и близкие родственники. - Как можно получить налоговый вычет на физкультурно-оздоровительные услуги? - С 1 января 2022 года налогоплательщики могут получить налоговый вычет по НДФЛ в части расходов на физкультурно-оздоровительные услуги. При этом вычет не должен превышать 120 тыс. рублей за год в совокупности с другими социальными вычетами. Гражданин может учесть расходы на собственное оздоровление и оздоровление своих несовершеннолетних детей (в том числе усыновленных) и подопечных. Получить такой вычет можно, если виды физкультурно-оздоровительных услуг и организация или индивидуальный предприниматель, их оказывающие, включены в соответствующие перечни, утвержденные Правительством и Министерством спорта Российской Федерации. Вычет можно заявить как в налоговом органе по месту жительства, так и через работодателя. В налоговый орган нужно представить декларацию по форме 3-НДФЛ по окончанию налогового периода, приложив подтверждающие документы - копии договора на предоставление физкультурно-оздоровительных услуг и платежные документы. У работодателя же можно получать вычет быстрее - в течение текущего года. - Каким образом можно представить налоговую декларацию? - Форма декларации 3-НДФЛ за 2021 год утверждена приказом ФНС России от 15.10.2021 №ЕД-7-11/903@. Ее нужно подать в налоговый орган по месту своего учета. Значительно сэкономить время при заполнении налоговой декларации позволяет программа «Декларация 2021», которая размещена на сайте ФНС www.nalog.gov.ru. Пользователи «Личного кабинета налогоплательщика для физических лиц» могут заполнить и направить в инспекцию декларацию в электронном виде с помощью данного ресурса. Серая зарплата минусы и последствия

ФНС России разъяснила, как заплатить налог по УСН в 2022 годуФНС России разъяснила, как заплатить налог по УСН в 2022 году

Председатель Правительства РФ Михаил Мишустин подписал постановление от 30.03.2022 №512 об изменении сроков уплаты УСН для отдельных отраслей. В соответствии с документом на шесть месяцев продлеваются: - срок уплаты налога по УСН за 2021 год; - срок уплаты авансового платежа по УСН за первый квартал 2022 года. При этом в новые сроки необходимо уплатить не всю сумму налога или авансового платежа, а одну шестую часть, начиная со следующего месяца после перенесенного срока уплаты соответствующих налогов (авансовых платежей). Далее налогоплательщики уплачивают ежемесячно по одной шестой части суммы до полной уплаты налога или авансового платежа. Таким образом, сроки уплаты налога, уплачиваемого в связи с применением УСН, за 2021 год переносятся: для организаций с 31 марта на 31 октября 2022 года; для ИП с 30 апреля на 30 ноября 2022 года. Также срок уплаты авансового платежа по УСН за первый квартал 2022 года переносится для организаций и ИП с 25 апреля на 30 ноября 2022 года. Продление сроков уплаты касается организаций и ИП, осуществляющих отдельные виды экономической деятельности. Полный перечень приведен в приложении к постановлению. Актуальные сведения о коде основного вида деятельности организации или ИП содержатся в выписке из ЕГРЮЛ или ЕГРИП (подраздел «Сведения об основном виде деятельности» раздела «Сведения о видах экономической деятельности Общероссийскому классификатору видов экономической деятельности»). Получить такую выписку можно на сайте ФНС России с помощью сервиса «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» и «Прозрачный бизнес». Указанная информация доведена по системе налоговых органов письмом ФНС России от 31.03.2022 № СД-4-3/3868@.

В заполнении платежных документов поможет электронный сервисВ заполнении платежных документов поможет электронный сервис Заполнение платежных документов при уплате госпошлин требует особого внимания. В платежном документе необходимо указать свои реквизиты и реквизиты госоргана, который администрирует пошлину, а также КБК и другие данные о платеже. Значительно упростить процесс заполнения платежного документа позволяет электронный сервис на официальном сайте ФНС России «Уплата госпошлины» в составе группы сервисов «Уплата налогов и пошлин». Сервис максимально автоматизирован и оснащён подсказками. С его помощью можно сформировать платежный документ на уплату всех видов пошлин, администрируемых налоговыми органами, распечатать его или перейти к уплате. Он ориентирован на конкретную категорию плательщика и расположен в каждом из соответствующих разделов: «Физическим лицам», «Индивидуальным предпринимателям» и «Юридическим лицам». В зависимости от выбранного раздела автоматически определяются статус плательщика и виды пошлин, подлежащих уплате. Порядок заполнения платежных документов при переводе денежных средств в бюджетную систему Российской Федерации установлен приказом Министерства финансов Российской Федерации от 12.11.2013 № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации». В УФНС РОССИИ ПО ИРКУТСКОЙ ОБЛАСТИ ДЕЙСТВУЕТ РЕГИОНАЛЬНЫЙ СИТУАЦИОННЫЙ ЦЕНТР В ЦЕЛЯХ ОПЕРАТИВНОГО МОНИТОРИНГА ЭКОНОМИЧЕСКОЙ И СОЦИАЛЬНОЙ СИТУАЦИИВ УФНС РОССИИ ПО ИРКУТСКОЙ ОБЛАСТИ ДЕЙСТВУЕТ РЕГИОНАЛЬНЫЙ СИТУАЦИОННЫЙ ЦЕНТР В ЦЕЛЯХ ОПЕРАТИВНОГО МОНИТОРИНГА ЭКОНОМИЧЕСКОЙ И СОЦИАЛЬНОЙ СИТУАЦИИ

В целях оперативного мониторинга экономической и социальной ситуации в УФНС России по Иркутской области действует региональный ситуационный центр, в состав которого входят представители налоговой службы, министерств финансов и экономического развития Иркутской области, регионального Управления Федерального казначейства и Иркутской таможни. Подобные центры созданы в каждом регионе с целью сбора и агрегирования информации, поступающей от территориальных налоговых органов о рисках возникновения экономических и социальных проблем, а также анализа налоговых поступлений в бюджеты всех уровней. Центр еженедельно осуществляет мониторинг имеющейся в распоряжении налоговых органов информации на основе отчетных данных и обращений налогоплательщиков, которые могут сообщить в инспекцию по месту регистрации (учета) об имеющихся у них проблемах. В частности, например, о снижении доходов от реализации товаров и услуг, в связи со снижением спроса на рынке, и последствиях – вынужденном снижении заработной платы работникам, увольнении, возникающих убытках и задолженности перед контрагентами, проблемах с уплатой налогов и иных последствиях. Ситуационные центры взаимодействуют на федеральном и региональных уровнях. Осуществляется обмен информацией с региональными министерствами, казначейством, таможней и бизнес-сообществом по экономической и социальной ситуации, а также по вопросам поступления доходов в бюджет, что позволит предпринимать оперативные меры, направленные на выработку эффективных способов поддержки налогоплательщиков всех категорий. Обратиться с сообщением в Региональный ситуационный центр УФНС России по Иркутской области можно через территориальные налоговые органы (инспекции) на местах, а также в электронном виде по телекоммуникационным каналам связи, через «Личный кабинет налогоплательщика» или воспользовавшись электронным сервисом «Обратиться в ФНС» (выбрав налоговый орган, где налогоплательщик состоит на учете) на сайте налоговой службы – www.nalog.gov.ru.

Справки по тел: +7 3952268664

Межрайонная ИФНС России №13 по Иркутской области ИнформируетВовремя поданная отчетность гарантирует внесение сведенийв Единый реестр субъектов малого и среднего предпринимательстваВнесение сведений о юридических лицах и индивидуальных предпринимателях в Единый реестр субъектов малого и среднего предпринимательства и исключение таких сведений из него осуществляет Федеральная налоговая служба (Федеральный закон от 24.07.2007 №209-ФЗ «О развитии малого и среднего предпринимательства»). Сведения о юридических лицах и индивидуальных предпринимателях, отвечающих условиям отнесения к субъектам малого и среднего предпринимательства (за исключением сведений о вновь созданных юридических лицах и вновь зарегистрированных индивидуальных предпринимателях) вносятся в Единый реестр субъектов малого и среднего предпринимательства ежегодно 10 августа на основе данных, имеющихся у ФНС России по состоянию на 1 июля текущего календарного года. В соответствии с законодательством Российской Федерации о налогах и сборах к таким данным, в том числе относятся сведениях о среднесписочной численности работников и налоговой отчетности, позволяющей определить величину дохода, полученного от осуществления предпринимательской деятельности за предшествующий календарный год. В связи с окончанием налогового периода и в целях предотвращения исключения содержащихся в Едином реестре субъектов малого и среднего предпринимательства сведений о юридических лицах, об индивидуальных предпринимателях, налоговая служба напоминает, что непредставление данной отчетности юридическими лицами и индивидуальными предпринимателями является основанием для исключения из реестра сведений о них с 10 августа текущего года.

Все неверно оформленные платежи по страховым взносам теперь относят к разряду «невыясненных»С 2017 года в связи с осуществлением администрирования страховых взносов налоговой службой изменились платежные реквизиты при их уплате – КБК, ИНН, КПП и наименование получателя платежа. В течение трех лет органы Федерального казначейства применяли автоматическую перекодировку платежных поручений на их уплату. С 1 января 2020 года данный функционал отменен. Неверно оформленные платежные документы по страховым взносам на обязательное пенсионное, социальное и медицинское страхование Управление Федерального казначейства по Иркутской области теперь относит к разряду «невыясненные платежи» и направляет в налоговые органы запросы на выяснение вида и принадлежности платежа. На 01.01.2020 к «невыясненным» в регионе относились платежи по страховым взносам на общую сумму почти на 6 млрд рублей, в настоящее время они полностью направлены по назначению. Однако плательщикам необходимо иметь в виду, что до уточнения платежа обязанность по уплате страховых взносов и налогов считается неисполненной. В целях своевременного исполнения обязанностей плательщика страховых взносов и исключения материальных и временных затрат предлагаем внимательного заполнять реквизиты платежных документов и пользоваться информацией на сайте ФНС России: подробные сведения - в разделе Налогообложение в РФ/Представление налоговой и бухгалтерской отчетности/Реквизиты для заполнения отчетности и расчетных документов. Заполнить платежные документы в автоматическом режиме возможно с помощью сервисов «Уплата налогов и пошлин» и «Адреса и реквизиты вашей инспекции». Реквизиты также можно уточнить в инспекции.

Как получить уведомление

Информационное сообщение отдела работы с налогоплательщиками УФНС России по Иркутской области28.10.2022 г. Иркутск Обо всех мерах налоговой поддержки мобилизованным можно узнать на новой промостранице На сайте ФНС России запущена промостраница, где подробно описано, какие льготы по уплате налогов и сдаче отчетности касаются мобилизованных граждан. Так, для них переносятся сроки уплаты налогов, сборов, страховых взносов, сдачи отчетности и предоставления уведомлений. Кроме того, введен мораторий и на контрольные мероприятия в их отношении. Приостанавливается проведение проверок соблюдения российского валютного законодательства, сдвигаются сроки представления отчетов о движении и переводах денежных средств и иных финансовых активов по счетам (вкладам) в организациях финансового рынка за пределами России, в том числе без открытия банковского счета с использованием электронных средств платежа, а также уведомлений об открытии (закрытии) счетов (вкладов) в таких банках и изменении их реквизитов. Все меры действуют в период службы мобилизованного и до окончания третьего месяца после ее завершения. Для удобства меры налоговой поддержки разбиты на блоки. В каждом из них есть подразделы с наименованием той или иной меры, где информация представлена максимально удобно: кратко основные тезисы по мере поддержки, на кого она рассчитана и в какие сроки предоставляется. Если у пользователя остались какие-либо вопросы, он может обратиться в ФНС России с помощью специального сервиса или по телефону контакт-центра 8-800-22-22-222 (звонок бесплатный). Промостраница будет дополняться по мере принятия новых нормативных актов. Налоговый диктант

ЛьготыДо 1 марта налоговые органы проведут с налогоплательщиками индивидуальные сверки по ЕНСРуководитель ФНС России Даниил Егоров принял решение о неприменении мер принудительного взыскания в отношении отрицательного сальдо, числящегося на едином налоговом счете (ЕНС) налогоплательщиков, при их несогласии с корректностью его отражения. До 1 марта налоговые органы проведут индивидуальные сверки с такими лицами. Для этого им следует обратиться в свои инспекции по вопросу несогласия с сальдо. Данная мера распространяется на лиц, допустивших ошибки при оплате своих налоговых обязательств за отчетные периоды до 2023 года. Это позволит исключить конфликты, связанные с внедрением новой системы коммуникаций между налоговыми органами и налогоплательщиками, новых правил платежей и формирования единого сальдо расчетов. Кроме того, до 1 мая 2023 года и до окончания декларационной кампании по итогам 2022 года по отдельным видам налогов и сборов приостановлено привлечение к налоговой ответственности налогоплательщиков за нарушения законодательства, связанные с представлением (непредставлением) уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Вы здесь: Администрация Межрайонная ИФНС России № 20 по Иркутской области |